비트코인 현물 ETF 최근 자금 유입, 차익 거래보다 강세 방향성

관련자료

본문

비트코인 현물 ETF 최근 자금 유입, 차익 거래보다 강세 방향성 베팅 시사 – CF 벤치마크

[뉴욕 = 장도선 특파원] 비트코인이 최근 7만 달러 저항선 돌파에 실패했지만 비트코인 현물 ETF의 자금 유입 증가는 기관들의 차익 거래보다는 강세 방향성 베팅을 시사하는 것으로 비트코인 전망에 긍정적이라는 분석이 나왔다고 코인데스크가 22일(현지 시간) 보도했다.

데이터 추적 사이트 소소밸류에 따르면, 10월 14일 이후 미국 증시에 상장된 11개의 비트코인 현물 ETF에 거의 25억 달러가 순유입됐으며, 이는 3월 이후 최대 규모다. 동시에 벨로 데이터에 의하면 시카고상품거래소(CME)의 활성화된 비트코인 선물 미결제약정은 120억 달러를 돌파, 사상 최고치를 기록했다.

경험 많은 투자자들은 이 두가지 변수의 동시 증가를 현물과 선물의 가격 차이를 이용해 이익을 취하는 비방향성 전략인 캐시 앤 캐리 차익 거래(Cash and Carry Arbitrage)에 대한 기관들의 지속적인 선호로 간주할 수 있다. 올해 초에도 이와 같은 상황이 발생했다. 당시 기관들은 롱 ETF 포지션과 숏 CME 선물 포지션을 포함한 이른바 베이시스 트레이드(Basis Trade)를 설정해 비트코인 가격을 7만 달러 이하에서 거의 보합세로 유지했다.

그러나 비트코인 ETF로의 최근 자금 유입은 현물 ETF를 통한 상승 베팅 성향을 가리킨다고 CF 벤치마크의 최고경영자 수이 청은 밝혔다.

그는 “베이시스 트레이딩의 증가는 보통 현물 ETF로의 자금 유입과 CME 미결제약정(OI)의 증가가 일치할 때 명확히 나타난다”면서 “하지만 이번 경우에는 ETF 유입액 25억 달러가 CME 비트코인 선물 계약의 미결제약정 증가분 16억 달러를 크게 초과하는 명백한 불일치를 보여준다”고 말했다.

청은 “이는 ETF 유입의 일부(약 40%)만이 베이시스 트레이딩 때문이라는 것을 말해준다. 나머지 60% 또는 14억 달러는 방향성 보유”라고 덧붙였다. 대부분의 비트코인 현물 ETF는 CF 벤치마크의 비트코인 기준가를 참조한다.

최근 비트코인 선물의 프리미엄 상승도 ETF 자금 유입이 차익 거래 전략이 아닌 주로 상승 베팅 때문임을 보여준다.

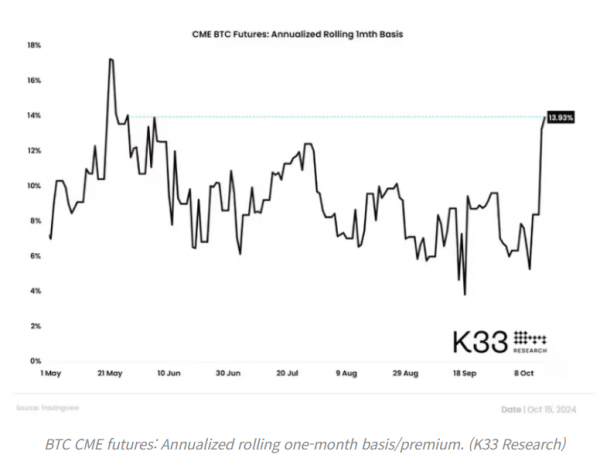

K33 리서치에 따르면, CME의 비트코인 1개월 선물 프리미엄은 지난주 약 6%에서 13.9%로 급등, 5월 이후 최고를 기록했다. 무기한 선물 시장의 펀딩비도 상승, 롱 포지션에 대한 선호가 높아졌음을 시사한다.

비트와이즈의 유럽 지역 연구 책임자인 안드레 드라고쉬는 “비트코인 베이시스 레이트(선물 프리미엄)이 움직이면서 롱 포지션 성향을 가리키고 있다. 이는 선물 곡선을 가팔라지게 하고 콘탱고를 증가시키는 경향이 있다”고 설명했다. 그는 동일한 현상이 무기한 선물의 펀딩비에도 반영되어 있다면서 펀딩비는 2024년 7월 이후 최고 수준으로 상승했다”고 말했다.

드라고쉬는 “제인 스트리트와 같은 시장 조성자들은 BTC ETF 재고가 증가함에 따라 비트코인 숏 포지션을 늘리는 경향이 있지만, 최근 증거는 선물과 무기한 선물을 통한 롱 포지션의 순증가를 보여준다”고 덧붙였다.

그럼에도 일부 시장 참여자들은 ETF를 매수하면서 CME 비트코인 선물을 공매도한 것으로 보인다고 코인데스크는 지적했다. 트레이딩스터(Tradingster)의 데이터에 따르면, 10월 15일로 끝나는 주간에 비상업적 투자자 또는 대형 투기자들은 1872 계약의 순 숏 포지션을 보유했으며, 이는 3월 이후 가장 높은 수치다.

“최근 CME 비트코인 선물 비상업적 순 포지션 데이터는 선물 트레이더들이 CME에서 순 숏 포지션을 취하고 있음을 암시한다. 그러나 모든 선물 거래소의 총 데이터는 그 반대를 시사한다”고 드라고쉬는 밝혔다.

뉴욕 시간 22일 오전 10시 33분 비트코인은 코인마켓캡에서 6만7147 달러로 24시간 전 대비 0.28% 하락했다. 비트코인은 간밤 6만6581.37 달러에서 저점을 찍고 낙폭을 줄였다. 비트코인은 3월 14일 7만3750.07 달러의 사상 최고가를 기록한 뒤 조정을 겪고 있다.

출처: 블록미디어