비트코인 가격 예측, 스톡 투 플로우(Stock-to-Flow) 모델

관련자료

본문

비트코인 가격 예측, 스톡 투 플로우(Stock-to-Flow) 모델이 말해주는 것

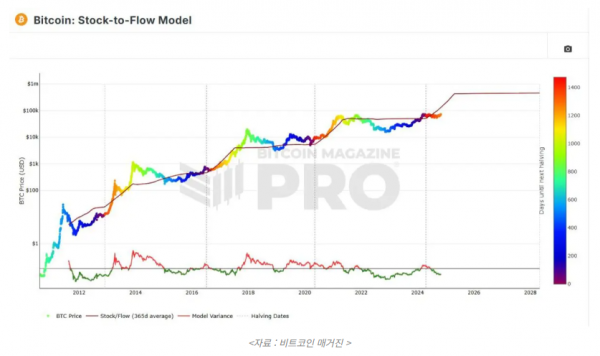

[블록미디어 명정선 기자] 암호화폐 가격을 예측하는 것은 여전히 본질적으로 불확실성을 수반한다. 비트코인은 지난 몇 년간 큰 변동성을 보이며 급등과 급락을 반복했으며, 이러한 변동성은 암호화폐 시장의 다양한 사건에 영향을 받아왔다. 비트코인 가격 흐름을 분석하는 도구로 여러 모델이 거론되지만, 그 중에서 가장 잘 알려진 모델은 ‘스톡 투 플로우(stock-to-flow, S2F)’모델이다.

# 스톡 투 플로우(S2F) 모델이란?

스톡 투 플로우(stock-to-flow) 모델은 주로 원자재 가격을 예측하는 데 활용되는 지표로, 특정 자원이 얼마나 희소한지 측정하는 방법 중 하나다. 이 모델은 이름 그대로 △스톡(stock)과 △플로우(flow)라는 두 속성을 기준으로 자산의 희소성을 평가한다. 스톡(stock)은 특정 자산의 현재 총 공급량을 의미하며, 비트코인에서는 전체 발행량을 뜻한다. 플로우(flow)는 매년 새로 공급되는 자산량을 나타낸다. 스톡 투 플로우 비율은 자원의 매장량을 매년 생산되는 자원의 양으로 나눈 값이다.

# 금으로 본 S2F 비율, 62

일례로 금을 살펴보면, 역사적으로 약 18만7000톤의 금이 채굴되어 대부분이 현재까지 존재하고 있다. 이 스톡에 비해 매년 채굴되는 양은 약 3000톤이다. 이를 바탕으로 스톡 투 플로우 비율을 구하면 다음과 같다

187,000 / 3,000 = 62.3

이 비율은 현재 존재하는 금의 총량을 획득하려면 약 62년이 걸린다는 것을 의미한다. 이 비율이 높을수록 가치 저장 수단으로서의 가치가 높다고 평가된다.

# S2F모델을 비트코인에 적용하면

스톡 투 플로우 모델은 비트코인의 장기적 가치 예측에도 활용되고 있다. 비트코인은 연간 공급량이 일정하고 예측 가능한 자산이므로, 스톡 투 플로우 모델을 적용하기에 적합한 구조를 가지고 있다. 비트코인은 총 공급량이 2100만 개로 고정돼 있으며, 일정 주기로 생성량이 줄어드는 반감기 구조로 인해 시간이 지남에 따라 희소성이 더욱 부각된다.

2019년 기준으로 비트코인의 스톡 투 플로우 비율은 27이었으나, 2020년 이후 반감기를 거쳐 52로 상승했고, 2024년에는 113에 도달했다. 비트코인의 총량을 획득하려면 약 113년이 걸린다는 얘기다. 비트코인은 금에 필적하는 희소성을 지닐 뿐만 아니라 시간이 지날수록 가격이 높게 형성되는 구조를 갖고 있다.

# 비트코인 S2F 비율은 ‘113’

스톡 투 플로우 모델은 비트코인의 장기적 가치 예측에도 활용되고 있다. 비트코인은 연간 공급량이 일정하고 예측 가능한 자산이므로, 스톡 투 플로우 모델을 적용하기에 적합한 구조를 가지고 있다. 비트코인은 총 공급량이 2100만 개로 고정돼 있으며, 일정 주기로 생성량이 줄어드는 반감기 구조로 인해 시간이 지남에 따라 희소성이 더욱 부각된다.

실제 비트코인의 스톡 투 플로우 비율을 계산해보면 2019년에는 27이었으나, 2020년 이후 반감기를 거쳐 52로 상승했고, 2024년에는 113로 올라왔다. 현 시점에서 비트코인은 금을 능가하는 희소성을 지닐 뿐만 아니라 시간이 지날수록 가격이 높게 형성되는 구조를 갖고 있다는 얘기다.

# 예측 도구로서의 한계는

스톡 투 플로우 모델은 2015년부터 2021년까지 비트코인 가격을 비교적 정확히 예측하며 주목 받았다. 그러나 2021년 11월 이후 비트코인 가격이 급락하면서 예측 가격과 실제 시장 가격 간에 괴리가 발생했다. 이 모델의 주요 한계는 비트코인의 극심한 변동성과 외부 요인을 반영하지 못한다는 점이다.

스톡 투 플로우 모델은 공급과 희소성을 중심으로 가격을 예측하지만, 실제 비트코인 시장은 변동성과 투자 심리에 크게 영향을 받는다. 특히 2022년 ‘크립토 윈터’로 불린 하락장에서 모델의 예측 가격이 10만 달러 이상이었지만, 실제 시장에서는 3만 달러를 하회하는 등 큰 괴리를 보여줬다.

# 다른 비트코인 예측 모델은

스톡 투 플로우 모델의 한계를 보이면서 비트코인 가격을 예측하는 다른 모델도 등장했다. 예를 들어 비트코인을 가치 저장 수단으로 보는 이들은 비트코인이 금과 같은 반(反)인플레이션 헤지 수단이 될 가능성을 언급한다. 현재 금의 시가총액이 약 11조3000억 달러에 달하는데, 만약 비트코인이 이와 같은 시장 규모를 가진다면 비트코인의 가치는 개당 약 54만 달러에 이를 수 있다는 주장이다.

그러나 비트코인은 금이나 은처럼 오랜 역사적 데이터와 금융적 지위를 확보하지 못한 신생 자산이다. 겨우 14년 된 신기술 자산으로서 가치 평가와 가격 예측이 쉽지 않다. 비트코인 가격 예측은 여전히 어려운 과제로 남아 있으며, 그 결과를 확인하기 위해서는 시간이 필요할 것으로 보인다.

출처: 블록미디어