관련자료

본문

비트코인, ETF가 가격 버퍼링… “변동성 낮은 자산으로 변신중”

[블록미디어 이제인 기자] “비트코인은 변동성이 낮은 안정적인 자산으로 변신 중이다.”

비트코인 가격이 조정을 받으면서도 장기적으로 변동성이 낮은 자산으로 바뀌고 있다는 분석이 나왔다.

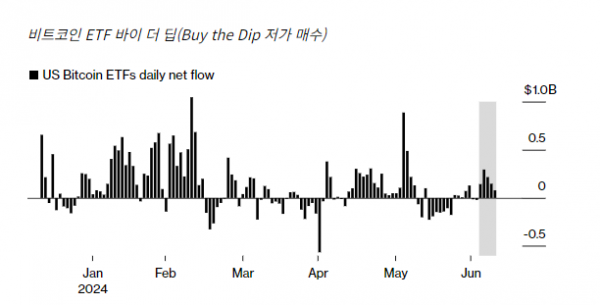

13일(현지 시간) 블룸버그는 비트코인이 지난 한 주 급락하면서 현물 상장지수펀드(ETF)에서 자금 유출 우려가 제기됐다. 그러나, 저가 매수자들이 현금을 투입, 오히려 변동성이 줄어들고 있다고 보도했다.

# 비트코인 ETF로 자금 유입

지난 4일 동안 11개 ETF에 7억 3,750만 달러가 순유입되며, 비트코인 가격은 안정을 찾았다. 지난 5일 독일 정부의 압류 코인 매각, 마운트곡스 채권 배분 등 오버행(overhang 잠재 매물) 이슈로 5만 3,602달러까지 떨어진 이후 극적인 반등에 성공했다.

시장 참여자들은 블랙록(BlackRock Inc.)과 피델리티(Fidelity Investments)와 같은 대형 금융사의 ETF가 가격 변동성을 완화하는 기초 수요를 제공한다고 주장한다.

6개월 된 이들 ETF는 약 510억 달러의 자산을 보유하고 있으며 이는 비트코인 공급량의 4% 이상을 차지한다. 헤지 펀드와 자산 관리자가 주요 보유자로 자리 잡고 있으며, 이는 초기 암호화폐 투자자들과는 대조적이다.

DACM의 공동 창립자 리차드 갈빈은 “기관 투자자들이 비트코인 투자에 참여함에 따라 가격 변동성이 감소할 것”이라고 말했다. 그는 ETF와 같은 상품이 “바이 더 딥(buy the dip 쌀 때 사자)과 같은 가격 버퍼링 기능을 하고 있다”고 덧붙였다.

# 변동성 감소 추세

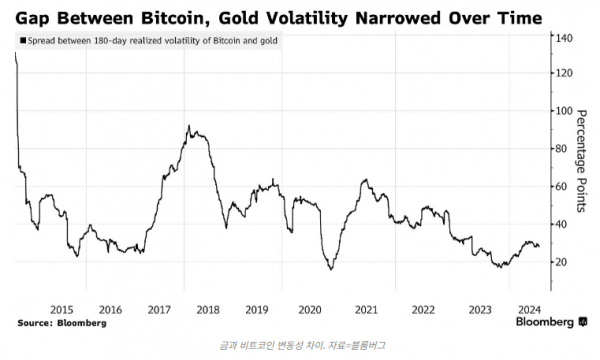

비트코인 변동성 지표는 주식이나 금과 같은 자산에 비해 아직도 높은 편이지만, 지난 10년 동안 감소하는 추세를 보였다. 예를 들어, 금과 비트코인 간 180일 변동성 측정치 차이는 10년 동안 100%포인트 이상 줄어들어 28% 포인트에 불과하다.

바이트트리(ByteTree)의 최고 투자 책임자인 찰리 모리스는 “금 가격이 하락할 때마다 금 딜러, 보석상 및 중앙은행과 같은 많은 저가 매수자들이 열광적으로 저가 매수에 나선다”고 말했다.

이러한 가치 매수자들은 자연스럽게 변동성을 억제하는 데 도움을 준다. 비트코인에도 같은 현상이 나타나고 있다는 것. 기관 채택과 함께 비트코인도 ‘가치 매수자’의 역할이 중요해지고 있다.

비트코인은 넓은 가격 범위를 오가는 경우가 많으며, 이는 다른 자산에 비해 변동성이 크다는 인식을 불러일으킬 수 있다.

디지털 자산 파생상품 유동성 제공업체 오르빗 마켓(Orbit Markets)의 공동 창립자인 캐롤라인 모론은 “비트코인의 변동성이 낮아져 거래자들에게 다른 자산 정도의 매력 수준에 도달하려면 아직 갈 길이 멀다”고 말했다. “비트코인의 변동성은 여전히 대부분의 전통 자산보다 높다”고 덧붙였다.

# 알트코인, 강한 변동성

강한 가격 변동을 원하는 투기자들은 솔라나와 같은 토큰에서 도지코인과 같은 밈 코인에 이르기까지 다양한 디지털 코인을 선택할 수 있다.

코인게코(CoinGecko) 데이터에 따르면 비트코인은 10년 전 90%에서 현재 50%로 전체 암호화폐 시장의 점유율이 낮아졌다. 이는 소형 암호화폐 자산의 부상을 반영한다.

비트코인은 미국 ETF 덕분에 3월에 7만 3,798달러의 기록을 세운 후 하락했다. ETF의 다른 효과로는 시장 유동성 개선과 미국 시장 시간대에 맞춘 거래 증가 등이 있다. 홍콩과 호주에서도 미국 ETF 출시 이후 비트코인 펀드가 상장됐다.

시장 조성 회사 아우로스(Auros)의 트래이딩 책임자인 리 시는 증가하는 비트코인 ETF가 토큰 가격에 “자연스러운 상승 압력”을 만든다고 주장했다.

“자산군이 커지고 가격이 상승함에 따라 가격을 크게 움직이기 어려워지므로 변동성이 감소하는 경향이 있습니다.”

비트코인이 금융시장의 전형적인 상품군으로 변모하고 있다는 분석이다.

출처: 블록미디어